新NISA始動!自動売買を利用した運用方法

公開日:

CONTENTS目次閉じる

- 1. 導入

- - 新NISAの概要とそのメリット

- - MT4とは何か、なぜ自動売買が注目されているのか

- - 新NISAとMT4自動売買を組み合わせた投資法の紹介とその利点

- 2. 新NISAとは

- - 新NISA制度の基本情報

- - 非課税期間

- - 対象金融商品

- - 投資可能枠

- - 新NISAのメリット

- - 新NISAを選ぶべき人のプロフィール

- 3. MT4(MetaTrader 4)の基本

- - MT4の概要説明

- - 自動売買(エキスパートアドバイザー)のメリット

- - MT4で取引できる金融商品の例

- - 必要な知識とスキルセット

- 4. 新NISA口座とMT4自動売買を併用するメリット

- - 長期的な資産運用と税制優遇の相乗効果

- - 自動売買による時間効率の最適化

- - リスク管理の自動化

- 5. 成功の秘訣

- - 自動売買戦略・新NISA口座での運用計画の立て方の選定

- - 入門者向けの基本戦略

- - 中級者向けのカスタマイズ戦略

- - リスク管理のポイント

- 6. 注意点とリスク

- - 自動売買ソフトの選び方と詐欺から身を守る方法

- - 投資におけるリスクの理解

- - 法的規制と遵守すべき点

- 7. まとめ

- - 新NISAとMT4自動売買システムを併用するメリット再確認

- - 長期的な視点での資産形成の重要性

- - 今後の展望とアドバイス

導入

新NISAの概要とそのメリット

平均寿命が延びてきた昨今は人生100年時代と言われています。

それに伴い資産形成の重要性が増しているのが現代の特徴です。

今回は資産形成をする上で活用していきたい新NISA(新・個人型確定拠出年金制度)

についてお伝えしていこうと思います。

投資といっても様々なものがあり、FX以外にも株式・投資信託、債権等、が存在し、

それぞれリスクはつきものですがポイントを押さえることで安定的な資産形成が期待できます

NISAで投資して発生した運用益は非課税になります。(売却益/配当/分配金)

ただし金融商品の購入には手数料がかかることもあるので、商品を選ぶ際には手数料を確認することが大切です。

投資信託においても信託報酬のパーセンテージを確認する事が重要です。

≪NISAの口座開設≫

18才以上の日本居住者が対象であり、銀行・証券会社等で開設ができます。

MT4とは何か、なぜ自動売買が注目されているのか

MetaTrader 4(MT4)は外国為替取引(foreign exchange - FX)や他の金融商品の取引を行うための人気の高い取引プラットフォームになります。

MT4は外国為替市場(Forex)を含む複数の金融市場で取引を行うための機能を提供しています。主要な通貨ペア以外でも株式、先物、CFD(差金決済取引)などの取引も可能です。

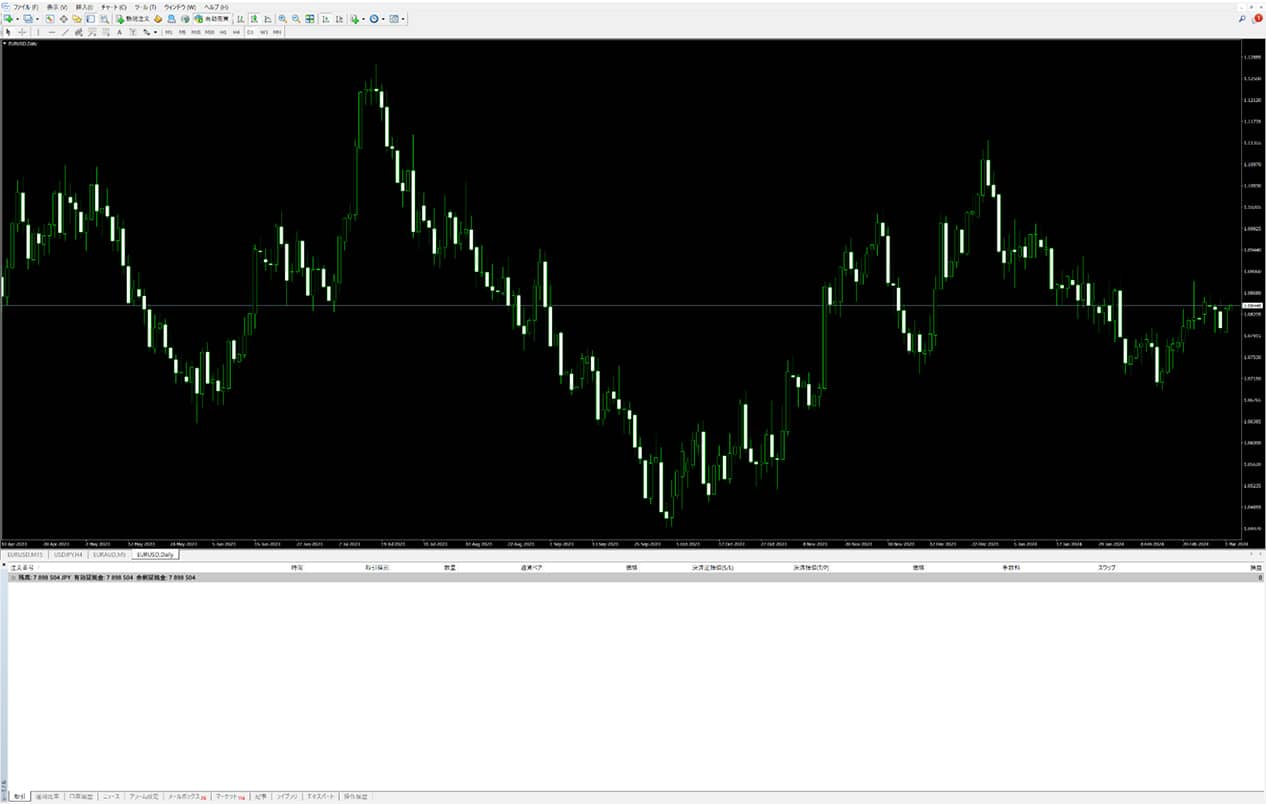

豊富なチャートツールやテクニカルインジケータを備えており、トレーダーが市場の動向を分析し、取引判断を行うのに役立ちます。ローソク足チャートや線グラフ、バーチャートなどの様々なチャートスタイルが利用可能です。

その他にも自動売買を行うための専用のプログラミング言語であるMQL4(MetaQuotes Language 4)を用いる事で、取引戦略をコーディングし、エキスパートアドバイザー(EA)として自動売買を実行することができます。

それに付随して過去の市場データを使用して取引戦略をバックテストする機能を提供しています。

これはトレーダーが自分の取引戦略の効果をテストし、改善するためのデータを収集することが出来る機能です。

考案した手法が実際の相場でどのように機能するかを過去相場から確かめる事が出来ます。

さらに多言語にも対応しており、その使いやすさ、豊富な機能、そして自動売買の能力の高さなどから、世界中の多くのトレーダーにより広く利用されています。

新NISAとMT4自動売買を組み合わせた投資法の紹介とその利点

そもそも新NISAとMT4における自動売買は全く異なる目的やコンテキストで使用されるものです。

新NISAは年金資産の積立てを促進する制度であり、MT4は金融商品の取引を行うためのプラットフォームです。

ですがこれらの本質的な用途を理解した上で上手に組み合わせる事で大きく資産構築する事が出来るので、

どちらも上手に取り入れて投資していく事を推奨します。

本記事では具体的にどう活用していくべきか、またそれによる利点もお伝えしていこうと思います。

新NISAとは

新NISA制度の基本情報

新NISAは日本国内の個人が自己の年金資産を管理し、個人が将来の年金に備えて資産を積み立てるための制度の事です。

(新・個人型確定拠出年金制度)

新NISAでは投資した事により得られる利益に対して税金がかからない、または軽減される税制上の優遇措置が設けられています。

これにより積立てた資産が将来にわたってより効率的に成長する可能性があります。

投資対象の範囲として株式や債券、投資信託など、さまざまな金融商品への投資が可能です。

これによりリスク許容度や投資目標に応じてポートフォリオを多様化することができます。

つみたて投資枠:年間120万円

成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。

非課税保有限度額は全体で1,800万円。

成長投資枠は、1,200万円。また、枠の再利用が可能。

非課税期間

旧NISAでは一般NISAは5年間、つみたてNISAは20年間の非課税期間でしたが、

新NISAではこれらの期間がともに無期限となり、保有期間に関係なく非課税での運用が可能になりました。

また、これまでの旧NISAでは非課税保有期間が終わる5年後には、売却かロールオーバーの手続きが必要でしたが新NISAではこれらの手続きが一切不要になります。

対象金融商品

成長投資枠で投資できる金融商品は、

上場株式や上場投資信託(ETF)・上場投資法人(REIT等)と幅広いです。

新NISAでは信託期間が20年未満の投資信託、毎月分配型の投資信託、ヘッジ以外の目的でデリバティブ取引による運用が行われている投資信託は対象外となります。

一方でつみたて投資枠で投資できる金融商品は、金融庁が定めた「長期の積立て・分散投資に適している」一定の投資信託に限られます。

つみたて投資枠

- 指定されたインデックスに連動していること/国内資産を対象とするもので0.5%以下(税抜)

- 海外資産を対象とするもので0.75%以下(税抜)の信託報酬であること

金融庁の定める基準を満たした長期投資に適している投資信託が対象です。

なお、新NISAの「成長投資枠」では「つみたて投資枠」と同じ投資信託を購入することもできます。

成長投資枠は株式だけが対象と勘違いされがちですが、無理して株式取引にチャレンジする必要はなく投資信託に限定する事も可能です。

投資のプロに全て任せるというのも一つの手段でしょう。

色々ある中で何に投資していくべきなのか?

今回はつみたて投資枠における投資信託の銘柄選びのポイントを軽くお伝えしていきます。

まずは1つ目のポイントとして、信託報酬が低いインデックスファンドを狙う事です。

投資信託には大きく分けて、次の2種類があります。

- インデックスファンド: TOPIXなどの指数に連動した値動きを目指す投資信託

- アクティブファンド: 指数を上回るパフォーマンスを目指す投資信託

これらの保有期間中は「信託報酬」という運用や管理にかかるコストが発生します。

つまり信託報酬のパーセンテージの数値が少ないものを選んだ方がコストが掛からず得になるという事です。

この信託報酬はインデックスファンドの場合、

年率0.1~0.2%程度のものが多いのですが、アクティブファンドはファンドマネージャーの人件費や企業調査費などが含まれるため、

年率1~3%程度とやや高めに設定されています。

一見すると少ないようですが、これが数年、数十年と長きにわたり積み上がっていくと、大きなコストとなって運用成績に影響を与えます。

そのため数十年といった長期運用が前提の新NISAつみたて投資枠では、できるだけ信託報酬が低い投資信託、

つまりインデックスファンドを選ぶことが鉄則です。

運用会社によって信託報酬は異なるので、注文の際はしっかりと確認しましょう。

投資可能枠

旧NISAではつみたてNISAが年間40万円、一般NISAが年間120万円が投資額の上限であり、

2023年までのNISA制度では「つみたてNISA」と「一般NISA」は選択制で併用することはできませんでした。

新NISAではつみたて投資枠が年間120万円、成長投資枠が年間240万円まで、年間投資上限額が引き上げられ、

「つみたて投資枠」と「成長投資枠」を併用することが可能になりました。

新NISAのメリット

新NISAでは投資した資産に対して一定の期間内に税金がかからない、

または軽減される優遇措置が設けられたことにより、

積立てた資産が将来にわたってより効率的に成長する可能性が高くなりました。

新NISAを利用することで個人が将来の年金資産を積み立てることができます。

定期的に積立てを行うことで、老後の生活資金や将来の貯蓄目標に向けて資産を形成することが可能です。

運用の多様性として株式や債券、投資信託など、さまざまな金融商品への投資が可能です。

これにより、リスク許容度や投資目標に応じてポートフォリオを多様化することができます。

また、新NISAでは一定の期間内に取り出すことなく長期の積立てで資産を積み立てることが求められます。

このため長期的な視野で資産を管理することが推奨され、投資の長期的な利益を享受することができます。

新NISAを利用することで、個人が金融商品や投資に関する知識や経験を積む機会が増える事でしょう。

これにより、個人の金融リテラシーが向上し、資産管理能力が向上する可能性があります。

これらのメリットにより、新NISAは将来の資産形成や年金の準備に役立つ制度として、日本国内で広く利用されています。

旧NISAでは生涯投資上限額として、一般NISAは最大600万円、つみたてNISAは最大800万円と設定されていました。

対して新NISAでは生涯投資上限額が最大で1800万円までと大幅に拡大されます。

≪ポイント≫

新NISAでは保有している投資信託などを売却すれば、売却した分だけ投資枠が再利用できます。

投資上限枠の1800万円を超えない範囲であれば、一生涯の投資・運用が可能という点が新NISAの魅力の一つです。

非課税保有期間の期限を気にせず、非課税で資産を保有しながら少しずつ投資資産を切り崩すなど、長い老後生活を見据えた運用が可能となります。

新NISAを選ぶべき人のプロフィール

NISA(個人型確定拠出年金制度)は以下のような人々にとって特に有益な制度です。

【将来の年金資産を積み立てたい人】

年金の受給額減少が当たり前のことになっている現代、将来に不安を感じている方は多いはずです。

新NISAを利用することで個人が将来の年金資産を積み立てることができます。

自己の老後資金や将来の貯蓄目標に向けて資産を形成したいと考える人々に適しています。

【税制優遇を活用したい人】

お金は稼ぐ事より残す事の方が難しく、それは稼げば稼ぐだけ税負担が大きくなります。

NISAでは税制上の優遇措置が設けられており、一定の期間内に投資した資産に対して税金がかからない、または軽減される利点があります。

税制優遇を活用したい人にとってはとても魅力的です。

【リスク許容度の高い人】

NISAでは株式などのリスク資産への投資も可能です。

リスク許容度が高く、長期的な視野で資産を運用したい人々に適しています。

【長期的な資産形成を目指す人】

NISAでは一定の期間内に取り出すことなく堅実に資産を積み立てることが求められます。

将来の長期的な資産形成を目指す人々に適していると言えます。

【金融リテラシーを向上させたい人】

NISAを利用することで、金融商品や投資に関する知識や経験を積む機会が増えます。

金融リテラシーを向上させたい人々にとってもこの制度は恩恵をもたらすでしょう。

ただし、NISAには一定の制約やリスクも存在するため、

個々の投資目標やリスク許容度、財務状況に合わせて慎重に検討することが重要です。

自己の財務計画との整合性を確認することがとても大切になります。

MT4(MetaTrader 4)の基本

MT4の概要説明

【MT4の概要】

まず最初にMT4に馴染みがない方に説明しておきますと、

MT4はMetaTrader4の略称になり、外国為替取引(FX)や他の金融商品の取引を行うための高機能な取引プラットフォームで世界中のトレーダーによって広く利用されています。

チャート分析、自動売買、テクニカル指標の利用など、さまざまな取引機能を有しているツールになります。

MT4は、主要な通貨ペアや株式、先物、CFDなど、さまざまな金融商品で取引を行うための機能があります。

リアルタイムの価格情報を表示し、取引を行うことができます。

チャート分析をするための豊富なツールとテクニカルインジケータを備えており、トレーダーが市場の動向を分析するのに役立ちます。

これによりトレンドの特定やパターンの識別する事が可能となります。

先述のように自動売買機能、バックテスト機能を有しており、使いやすさ、柔軟性、豊富な機能などから、世界中のトレーダーに広く利用されています。

また、多くのブローカーがMT4を採用しており、トレーダーは自分に最適なブローカーを選んで利用することができます。

自動売買(エキスパートアドバイザー)のメリット

その中でもなぜ自動売買が利用されているかというと、

大きな理由として【感情の排除】というものが挙げられます。

金融市場における人間の心理としてしばしば恐怖や貪欲さなどの感情によって取引の判断が歪められることがあります

自動売買システムはこれらの一時の感情による支配や影響を受けず、予め設定された戦略に基づいて取引を行うため感情的な取引を排除することが出来るのです。

そして2点目として【効率性】に基いた無駄のない取引が可能であるという事です。

最大限に市場の動きを素早く分析し、取引を実行することができます。

予め決められたロジックに基づき取引を遂行するので、リアルタイムのトレードシグナルを見逃すリスクが低減し、迅速な市場変化に適応することができます。

さらに取引だけではなく過去相場に基いた分析、【バックテストが行える】という点です。

これにより特定の取引戦略が過去の条件下でどのように機能したかを解析し、戦略の最適化や改善を行うことが可能になります。

自身が用いるトレード手法が実際に相場で通用するのかどうか、今後活用していくに値するのかどうかを確かめる事が出来ます。

また最大の長所として24時間取引し続けてくれるという事が挙げられます。

自動売買システムは我々が休憩や睡眠を取る間も、市場の24時間取引を継続することができます。

これにより機会損失を最小限に抑えることができます。

MT4において自動売買システムがトレーダーや投資家にとって有益なツールとして利用される所以です。

MT4で取引できる金融商品の例

以下の金融商品がMetaTrader 4(MT4)で取引できます。

外国為替(Forex)

MT4は外国為替市場での取引に特に適しており、主要通貨ペア(例:EUR/USD、USD/JPY、GBP/USD)やマイナー通貨ペア(例:EUR/JPY、AUD/JPY)など、様々な通貨ペアで取引が可能です。

株式(Stocks)

MT4を利用して、一部のブローカーでは株式の取引も行うことができます。一般的に、主要な株式市場の銘柄や、SP500や日経平均株価など、株価指数先物取引、一部のインデックスに対するCFD(差金決済取引)として取引可能です。

先物(Futures)

一部のブローカーでは、主要な商品や原油、金、銀などの先物取引もMT4で行うことができます。これも一般的にCFDとして取引されます。

CFD

MT4では、株式、商品、インデックス、債券など、さまざまな金融商品に対するCFD取引(Contracts for Difference)が可能です。これによりトレーダーは物理的な資産の所有権なしに、価格変動に応じた利益を狙うことができます。

通貨インデックス(Currency Indices)

通貨インデックスは、複数の通貨を1つの指数で表したものです。これにより、特定の通貨の強さや弱さをトレードすることが可能です。

これらは一般的な取引商品であり、MT4のブローカーや提供者によって利用可能な商品が異なります。

MT4を提供するブローカーのサイトやプラットフォームで利用可能な商品を確認する必要があります。

必要な知識とスキルセット

自動売買(Algorithmic Trading)を行う際に必要なスキルや知識はいくつかあり

これらのスキルや知識を習得し、組み合わせることで自動売買を効果的に行うことができます

【金融市場の理解】

金融市場の基本的な原則や取引の仕組み、テクニカル分析やファンダメンタル分析などのトレーディング戦略についての知識が必要です。

ファンダメンタルズ分析の話に関してはこちらの記事をご参照ください。(リンク先掲載)

【データ分析能力】

市場データや価格動向を分析し、トレードの意思決定に活用するためのデータ分析能力が求められます。これには統計学や機械学習の知識が役立ちます。

【リスク管理能力】

トレードに伴うリスクを適切に管理する能力が重要です。保有ポジションサイジング、ストップロスの設定、リスク対報酬比(リスクリワードレシオ)の計算などが含まれます。

【バックテスト能力】

トレードアルゴリズムを過去のデータに基づいてテストし、そのパフォーマンスを評価する能力が必要です。

【システム開発と運用能力】

自動売買システムを開発し、実際の取引環境で運用、またVPSを導入し絶え間なく取引し続ける環境を整備する事など。

それに伴いシステムの監視、トラブルシューティング、最適化なども重要です。

新NISA口座とMT4自動売買を併用するメリット

長期的な資産運用と税制優遇の相乗効果

1 長期投資とは

長期投資をうまく活用して、安定した収益を確保しよう!

SP500はアメリカの株式市場を代表する指数であり、一般的に長期的な投資に適した資産として知られています。

今回はこちらを例に取り上げていきますが、

「長期」「積立」「分散」といったポイントを押さえることで、

リスクを軽減し安定的な資産形成が期待できます‼

長い期間投資を続けると複利効果が大きくなります。

2 積立投資とは?

積立投資で購入単価を平準化、投資対象を分散することで安定的な運用が出来ます。

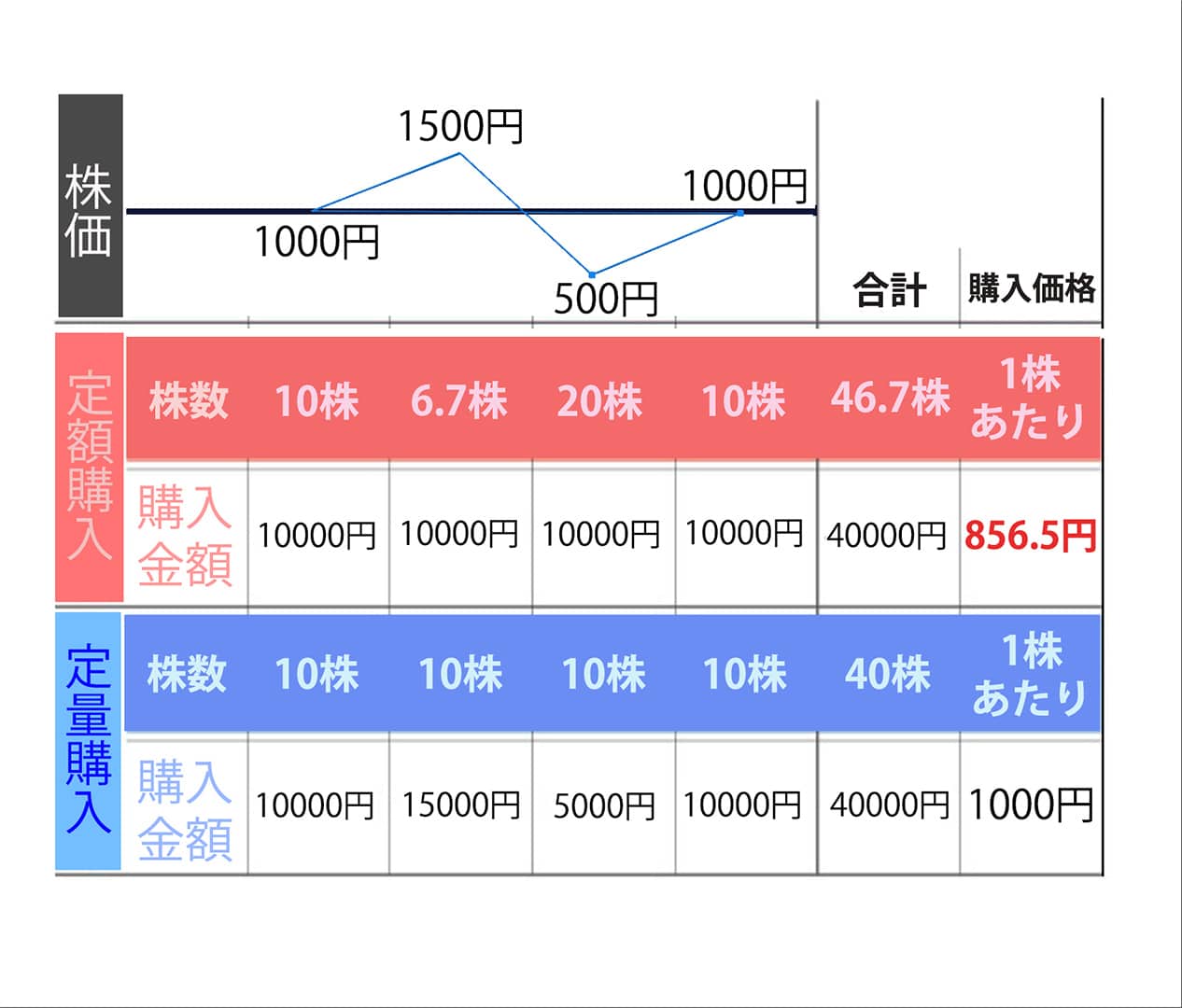

「一定金額」・「定期的に」購入する方法をドル・コスト平均法と言います。

定額購入法(ドル・コスト平均法)値上がり・値下がりする株式や投資信託の購入単価を下げるために定期的に一定金額ずつ買い付ける方法。

購入時期を分散することで価格変動リスクを低減させる効果がある。

定期的に一定額を投資すると、株価が安いときは多く、株価が高いときは少ない株数を購入することになり、結果として1株当たりの購入価格は平均化されます。

※ただし定額購入法(ドル・コスト平均法)によって投資収益が確実になるものではなく、

場合によっては購入する金融商品の価格が下落し続けるなど、損失を被る場合があります。

価格が高いときには少なく、価格が低いときには多く購入できるので購入単価が平準化されます。

積立投資なら少ない金額からでもコツコツ始められます。

長期・積立・分散投資を組み合わせて行うことで、安定的な資産形成が期待できます。

この例では毎月1万円ずつ購入していた場合の方が平均購入単価を安く抑えることができた。

あらかじめ決まった金額を投資し続けることで、

安い時に買わなかったり、逆に高い時にだけ買ってしまうことを防げたことになる。

3 分散投資とは?

投資対象を分散することで安定的な運用を目指しましょう。

1つの資産だけに投資するより、値動きが異なる複数の資産(国内外株式/債券/不動産等)に

分散して投資を行うことで、価格の変動をある程度抑えることが出来ます。

SP500への毎月の定額積立投資は、長期的な投資戦略の一環として一般的な方法です。

2000年から2024年までの間に投資した場合、いくつかの重要な要素が考慮されます。

過去のデータに基づいて、10年間の投資期間中にSP500に投資した場合、一般的には良好なリターンを期待できます。

ただし具体的なリターンは投資期間中の経済状況や市場の動向によって大きく異なります。

例えば過去数十年間のデータを見ると、SP500は年率約7〜10%のリターンを示しています。

しかし投資期間中にリーマン・ショックやドットコムバブルなどの大きな市場の揺れがあった場合、リターンはそれに影響される可能性があります。

2000年から2024年3月1日までの間、約24年間にわたってSP500への毎月の定額積立投資を行った場合、具体的な結果は以下のようになります。

SP500の過去の平均年間リターンは約7〜10%の範囲内にありますが、投資期間内の市場の変動や不確実性があり動向に大きく影響されます。

したがって厳密な計算ではなく、一般的な見積もりに基づいて結果を示します。

2000年からSP500に毎月1万円ずつ積み立てた場合の具体的なリターン。

24年間の総投資額は約288万円になります(1万円 × 12ヶ月 × 24年)。

SP500のリターンには市場の変動がありますが、7〜10%の範囲内に落ち着くことが期待されます。

上記の前提を考慮すると、24年間の投資期間中に総収益は約120〜300万円程度になる可能性があります。

最終的な資産価値はおおよそ以下の範囲内になる可能性があります。

S&P500のチャート画像(Tradeview参照)

- 投資期間: 2000年1月から2024年1月まで(24年間)

- 積立額: 1万円/月

- リターン: SP500の平均年率リターン(過去20年間の平均約7〜10%)

最小のリターンを仮定した場合(7%の年率リターン):約348万円

最大のリターンを仮定した場合(10%の年率リターン):約438万円

ただしこれは過去のパフォーマンスに基づいた見積もりであり、将来の実際のリターンは市場の状況によって異なります。

また、税金や手数料などの費用も考慮する必要があります。

したがって、これはあくまで参考程度の数値であり、実際の投資には十分なリスク管理が必要です。

自動売買による時間効率の最適化

FX自動売買とレバレッジを活かし効率化を図る

労働を伴わずに収入を得る方法には投資という方法があり、不動産取引や株式投資、投資信託、FX、債権などがありました。

これまでNISAに絡めて色々な投資方法が出てきましたが、この中でもFXを活かさない手はありません。

FXはメリットや注意点をしっかりと理解し取り組むことで有効的な手段となり得ます。

株式投資の場合だとまとまったお金が必要になり、不動産投資は投資初心者にとっては手が出しづらいでしょう。

その点FXは少額からでも取引ができ、空いた時間を有効活用して取り組むことが出来ます。

またレバレッジや自動売買を活用することで、忙しい人でも可能です。

自動売買システムを活用する事で仕事中はもちろんのこと、24時間自動的に取引をしてくれるのです。

その場の感情に流されずに淡々と取引してくれること、トレードの知識がない人やチャート分析に自信がない人でも取引できるというメリットがあります。

一方で、管理がおろそかになりやすい点には注意が必要です。

自動売買は便利なツールですが資金の管理を疎かにしない、稼働しているかどうかなど、環境整備に気を付けなくてはならないこともあります。

稼働後は一切何もしなくても良い、というわけではありませんので注意しましょう。

リスク管理の自動化

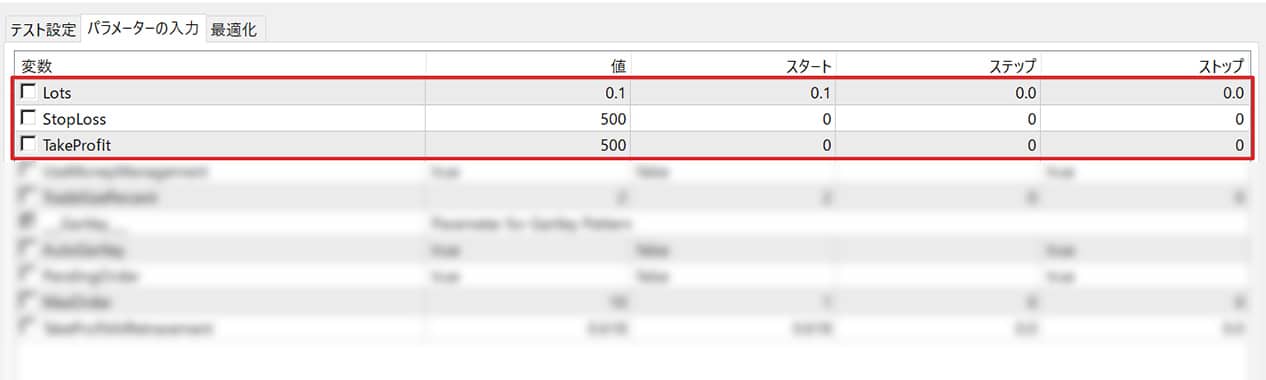

自動売買においては分析をしチャートに張り付く必要がないですが、リスク管理をする必要があります。

具体的に述べていくと、ストップロス注文を設定するという事です。

これはEAを立ち上げてからプロパティで詳細に数値を入力していくことになります。(開発者の意図でこれを設定せずに済むEAもあるしユーザーに委ねるEAもあります)

これを設定しておく事でポジションが一定の損失水準に達すると自動的に損切り注文が発動し、ポジションが清算されます。

そして2つ目にはエントリーロットの設定です。

またはポジションサイジングの自動計算、リスク管理の一環として、ポジションサイズを資金量からリスクに基づいて自動的に計算する機能があります。

口座残高や取引戦略に基づいて、個々の取引のリスクを制限するためにポジションサイズが自動的に調整されます。

そして次にリスク対報酬比(リスクリワードレシオ)、利益確定の設定です。

自動売買システムは、トレードのエントリーポイントやストップロスの設定を行う際に、リスク対報酬比を考慮してトレードを行います。

これにより潜在的なリターンとリスクのバランスを最適化することが可能です。

また自動売買システムでは一日あたりや、1回の取引での最大損失額を設定することが可能です。

この設定を超える損失が発生した場合、自動的に取引を停止する機能があります。

これらの機能を活用することで自動売買システムはリスク管理を自動化し、

トレーダーが感情的な判断から解放され一貫性のある取引戦略を実行することが可能となります。

成功の秘訣

自動売買戦略・新NISA口座での運用計画の立て方の選定

NISAでのインデックス投資、長期保有のメリット

新NISAを機に投資を始めるという人が多いかと思いますが、自分がFX、株式、投資信託と多岐に渡る投資商品のどれにお金を投じていくのかよく考えなくてはなりません。

特に長期に渡り投資を行っていくインデックス投資と24時間オープンしているFXの市場で同じ戦略で取引してはいけませんし、NISAを活用するにあたりどこに出口を見出すのか決めてから投資する必要があります。

そもそも投資とは一体何であるかを考えなくてはなりません。

両者の明確な違いとして投資とは自身のライフプランに合わせて取り崩す、意図したタイミングで決済をし、自分自身でコントロールできるものです。

そしてFXにおけるトレード、投機とはギャンブル的な側面が強く、相場のタイミングに合わせて決済する、自分自身でコントロール出来ないものです。

この【投機】と【投資】の概念を理解した上で臨まなければ成功は難しいでしょう。

インデックス投資においてもインデックスファンドなら何でもOKというわけではなく、

世界経済は今後も成長が続くという予想のもと「全世界株式」や「先進国株式」、

そして「全世界株式」や「先進国株式」が約60~70%を投資する「米国株式」を選び、

長期的な株価上昇の恩恵の一部を受けようとする考え方が最近の資産形成では主流です。

従って難しい分析などをせずに定期的に決まった金額を投資し続ける事で将来的にリターンを得るというやり方です。

ですがドル・コスト平均法による投資を行えば、確実に利益を得られるものではなく、

購入する金融商品の価格が下落し続けた場合など、損失を被ることもあります。

また相場が上昇し続けている場合等は積み立てではなく成長枠投資を活用し一括投資したほうが有利なこともあります。

ケースバイケースなのでどちらが良いという事は一概には言えないのが投資の難しいところです。

長期で積立て得られる実需はタイムライン上でいうところの未来に得られるであろう利益の事であり、

目先に獲得出来るものではありませんし、それも確証された利益ではないという事も念頭に置いておかなければなりません。

そこでFXの自動売買を併用する事で短期における利益を獲得していくというやり方です。

入門者向けの基本戦略

数多存在する投機商品の中で投資対象を選別し定期的に積立投資をしていき、全振りするのではなくEAではその中の波を獲っていく。というのが安全でしょう。

継続的に利益を生み出すEAであれば上下の波動で積極的に取引を行い実需を得られるはずです。

短期的に取引する事である種、長期投資では成し得なかった取引、機会損失を防ぐ事にも繋がります。

※S&P500週足チャートにおける下落の調整局面を抜粋

4時間足チャートとの比較をした場合(Tradingview参照)

米国株式のチャートが右肩上がりなのか?これは米国は移民を受け入れる事により増加した人口が関係していると言われています。

労働者が生み出すサービスの価値の合計「GDP(国内総生産)」が増加、

それに伴い経済も成長します。

それが株価にも反映され上昇していくのです。

さらに、米国にはgoogle、Apple、Teslaのようなグローバル企業が誕生する土壌がある事も1つの要因であると言われています。

一方、日本は少子高齢化により人口減少の一途を辿っています。

さらに米国のような経済成長が期待出来ず、株価が右肩上がりにはなりにくいのです。

昨今の日経平均上昇は円安による割安感により海外勢の買いが集中した結果と言われています。

同じインデックスファンドでもTOPIXのような日本の株式市場の代表的な指数ではなく、

海外の株価指数に連動するファンドの方が優位性が高いとされています。

NISAの銘柄はいくつ買うのが正解か?

全世界株式に全振り、または米国株式を購入すれば、すでに何百や何千という企業に分散投資されているので、複数のファンドを購入する必要はないというのが私の考えです。

「全世界株式」でおすすめの銘柄

一言で全世界株式といっても、連動する指数(インデックス)は大きく分けて次の2つがあります。

- MSCIオール・カントリー・ワールド・インデックス

- FTSEグローバル・オールキャップ・インデックス

それぞれ投資する銘柄の数が異なり、多いほうがより広く分散できますがパフォーマンスの優劣は売却時にしかわかりません。

そのため、どの指数に連動するファンドを選ぶかは“好み”の問題となり、購入時の段階であまり意識する必要はありません。

新NISA(つみたて投資枠)で「全世界株式」を選ぶなら、次の3銘柄が候補になります。

- eMAXIS Slim全世界株式(オール・カントリー)

- SBI・全世界株式インデックス・ファンド(雪だるま(全世界株式))

- 楽天・オールカントリー株式インデックス・ファンド

これらを選んでおく事で長期投資の恩恵を受けられるでしょう。

また、それに加え他にも新興国株やゴールドの投資などをポートフォリオに織り交ぜていくというやり方があります。

機会がありましたら今後それらについてもお伝えしていきたいと思います。

中級者向けのカスタマイズ戦略

ある程度の期間EAを稼働し、リアルタイムでの相場における特性を理解してくると、

稼働するEAにより戦略を立てるといった事も可能になってくるはずです。

あくまでも一例として紹介させて頂きますが、NISAに絡んだEAの環境整備についてもお伝えしていこうと思います。

・新NISAでの米株買いも影響した結果、円安?

ドル円の上昇が著しい昨今ですが、新NISAが一因であるとも言われています。

為替の変動理由に関しては様々な理由が絡みあっており明言し辛いのが実状ですが、毎月3営業日目に新NISAで米株買いの注文が集中した結果、

日本円→米ドルに替えるためにドルが大きく買われ、ドル円の上昇に一役買っていると言われています。

上記の理由以外にも日本の輸入企業などドル決済が必要な企業はゴトー日に円を売って、ドルを購入します。※数字の5と10が付く日をゴトー日と呼びます。

金融機関はドル不足のために外為市場からドルを購入しますので、ドル円は上昇する傾向があります。

また、ドル円絡みで有名な話として、SELL IN MAYがあります。

世界的に有名な相場格言となっている5月の「SELL IN MAY」とは「Sell in May and go away; don't come back until St Leger day」の略で

「5月には全てを売って、Leger day(9月第2土曜日)まで相場に戻って来るな」という意味です。

マーケット全体に売りムードが漂い、株式もドル円も下落の方向感というアノマリーとなっています。

利益確定売りも増えて、ドル円は相場の大きな方向転換点となりがちな月と言われています。

月単位で見られるアノマリーや、曜日などその他の要因で見られる有名なアノマリーなどあります。

先のゴトー日を例にすればこの相場にそぐわない通常稼働のEAを月末で一旦稼働停止し、

ロング戦略に限定したEAを稼働する、という方法を取る事が出来ます。(あくまでも極端な例として紹介)

EAトレーダーとして成熟してくればこのように臨機応変にEAを切り替える采配を取る事も一つの戦略になる事でしょう。

リスク管理のポイント

旧NISA同様、新NISAでは投資信託や上場株式を活用して投資を行います。

投資信託や上場株式は日々値動きがあるため、運用期間中に元本割れを起こすこともあります。

≪元本割れとは≫

投資した金融商品の金額が投資時の金額よりも下回ることです。

例えば、100万円で株式を購入した後に、株式の価格が50万円に半減する状態を「元本割れ」といいます。

投資した金融商品の価格が投資時の金額よりも減ることを指します。

また、預金を除くほとんどの金融商品には元本割れのリスクがあります。

投資の際はこの事を念頭に置いて臨まなければなりません。

元本割れを起こす要因はさまざまあり、例えば新興国の株式に投資をする金融商品や、

リーマンショックなど景気が落ち込んでいるタイミング、運用期間の短さなどが影響します。

また、一括投資か積立投資か等の投資方法、市場参入のタイミングによっても元本割れの確率は変わります。

一般的に積立投資を長期間行うことで元本割れのリスクを軽減できるといわれています。

積立投資を始める際は長期の積立投資を意識して行うと良いでしょう。

注意点とリスク

自動売買ソフトの選び方と詐欺から身を守る方法

自動売買と言っても様々なツールが溢れており、どれを選べばいいのか分からないという方が多いかと思います。

選ぶ際の基準は多岐にわたりますが、一般的な基準を挙げたいと思います。

まずは機能やカスタマイズ性が重要です。必要な取引戦略やリスク管理を設定できるかどうかを確認しましょう。

トレンドフォロー型なのか、両建てをするのか、はたまたレンジで取引するのか。

無数にあるロジックの中でどういったEAであるかをよく理解した上で稼働させる必要があります。

対応している市場や取引プラットフォームが自分の取引ニーズに適しているかどうかを確認しましょう。

FXにおいて活用出来るものなのか、またはゴールドやCFDで活用するのか、取引対象が違うだけで大きく結果が変わるものです。

自動売買ツールの価格は様々です。

初期費用、月額料金、取引手数料などを考慮して、自分の予算に合ったツールを選びましょう。

ツールの提供元が適切なサポートを提供しているかどうかも重要です。

問題が発生した際や操作方法が分からない場合に適切なサポートを受けられるかどうかを確認しましょう。

そしてツールの安全性と信頼性、実績や評判を調査することも重要です。

実際のトレーダーやレビューサイトからのフィードバックを収集し、ツールの信頼性や効果を確認しましょう。

バックテストに留まらずフォワードテストでどういった結果が出ているかという点にも着目しましょう。

これらの基準を考慮して、自分の取引スタイルやニーズに最も適した自動売買ツールを選ぶことが重要です。

また市場に出回っている多くのツールが誇張された収益である事も見受けられます。

実金で稼働させる前にバックテストを行なう、デモ口座を使用して実際に稼働させてから判断するなど慎重に運用していきましょう。

投資におけるリスクの理解

NISAを活用することで、投資で得られる利益に係る税金が非課税になります。

ただし、金融商品の購入には手数料がかかることもあるので、商品を選ぶ際には手数料を確認することが大切になります。

ライフプランに基づく資産形成が大切であり、「NISAの活用」は一つの選択肢です。

先述のようにNISAを活用して資産形成を行う場合でも、元本保証はありません。

税務署において二重口座でないことを確認しましょう。

仮に二重口座であった場合には、 NISA口座で買付け済みの商品を買付日に遡及して一般口座に移管されます。

法的規制と遵守すべき点

2024年から新しいNISAを始めるにあたって、注意すべき点は

つみたて投資枠と成長投資枠を別々の金融機関で利用することは出来ないという事です。

一つの金融機関で利用する形になります。年単位で金融機関を変更することは可能です。

つみたてNISAや一般NISAで保有する商品を、つみたて投資枠や成長投資枠に移すことは出来ないという事です。

NISA口座にて損失が発生した場合、特定口座や一般口座で保有する他の株式等の配当金や売却益等との損益通算はできません。

また、損失の繰越控除が出来ない点にも注意が必要です。

たとえばNISA口座で購入した株式を、購入時より値下がりした状態で売却すれば「譲渡損」が発生します。

通常の特定口座で取引を行っていた場合なら、その損失をその年のうちに発生した別の株式などでの利益(譲渡益)と相殺し、

相殺し切れなかった利益の金額だけを課税対象とします。

つまり利益と損失を課税の前段階で相殺できるのです。

特定口座などでの取引ならば、たとえ損失が発生しても利益を相殺する形で節税効果があるので、メリットがあります。

ところが、NISA口座で発生した損失に関しては、損益通算が出来ないのです。

利益に税金がかからない事を考えると、損失にだけ節税効果が得られるのは優遇されすぎという見方かもしれません。

【繰越控除】

投資では該当年度の利益と相殺しても、利益を大きく上回る損失が発生することがあります。

その場合、相殺し切れなかった損失を翌年以降に繰り越して、翌年以降の利益と相殺することが認められています。(最長3年間まで)

しかし、NISA口座ではそもそも損益通算が出来ないので繰越控除が不可能です。

このデメリットを鑑みるとNISAを活用した取引では損失を避けなければなりません。

NISAにおける損失は補填のしようがない、ただの損失でしかありません。

なのでNISAにおいてはハイリスク・ハイリターンな投資をすべきではないでしょう。

NISAを活用することで、投資で得られる利益に係る税金が非課税にはなりますが、それはあくまでも取引が順調にいった場合に限られます。

お金が増えていく、資産が増えて右肩上がりになる一方であるという良い話ばかりではないのが投資の世界です。

デメリットを充分に理解した上で活用しましょう。

まとめ

新NISAとMT4自動売買システムを併用するメリット再確認

2024年からのNISA

NISAを使えば、運用益は非課になる。

今年から年間投資枠が大幅拡大。

これらのポイントを押さえて活用しよう!

長い期間投資を続けると複利効果が大きくなります。

※投資や預金等で得た収益を、当初の元本にプラスして運用することで得られる利益を「複利」という。

そもそも投資における本質がインデックス投資とFXでの短期取引とで大きく異なるということを認識しておかなければいけません。

長期投資ではなく資金効率を意識するのであればFXでの短期売買でレバレッジを効かせるべき。

両方活用してバランスよく運用していきましょう。

長期的な視点での資産形成の重要性

積立投資を行っている中で元本割れを起こした場合は、投資を止めたり資産を売却したりせずに投資を続けることが鉄則です。

人間の心理として一時の値動きでブレてしまい突発的な行動をとってしまいがちですが、

それらの欠点を補う事が出来るのが自動売買と長期投資の利点になります。

積立投資を長期間にわたって続けることで、価格変動のリスクを抑えることが期待できるためです。

≪ポイント≫

積立投資は価格が安い時や高い時などタイミングに関係なく積み立てを行うため、買付価格を平準化するのに有効といわれています。

もし仮に元本割れを起こしても、価格が安い時に買い付け価格を引き下げることができれば、元本割れのリカバリーも期待できるでしょう。

新NISAでは非課税保有期間に制限もなく、生涯を通した長期投資が可能となりました。

投資において「長期投資」は成功するための重要な要素です。

新NISAで積立投資を始める際は、長期投資を念頭に置いた上で臨みましょう。

今後の展望とアドバイス

新NISAを活用する事で生涯を通した長期的な運用が可能となるため、

複利の効果を活かして資産を大きく増やすことも期待できるでしょう。

一方で、自由度の高い制度に変わる分、各々で出口戦略を考えなければいけないという課題にも直面します。

積み上げてきた資産をどのタイミングで売却するか?

その後は再投資するのか、保有するのか?

その未来は自分で判断しなければいけません。

先述のようにNISAの制度のメリットばかりに目を向けると、大前提[投資にはリスクがつきもの]という事を忘れがちです。

これから新NISAを始める予定の方は、新NISAの良いところだけでなく、もし元本割れをしてしまったらどうするか?」など、

投資を行う上で付きまとうリスクにどう対応し、適応していけるかが大切になります。

FX・自動売買と上手く組み合わせるなど、未来だけでなく日常的に資金を増やしていけるよう取り組んでいきましょう。

執筆者紹介

投資家

注意・免責事項

- ・記載の内容は個人の見解に基づくものであり、実際の投資にあたっては、お客様ご自身の責任と判断においてお願いいたします。

- ・本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。

- ・また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。

- ・なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。

- ・各レポートに記載の内容は、GMOインターネット株式会社の事前の同意なく、全体または一部を複製、配布を行わないようお願いいたします。